新版债转股,是去杠杆大招!也是风控新挑战!

2017-08-21 16:41 原创 责编:高顿FRM

2024年FRM备考资料

- FRM考纲变化

- FRM英语词汇及公式表

- 思维导图

- 全新复习资料

- 前导课程

- 历年习题汇总

8月7日银监会发布商业银行新设债转股实施机构管理办法(试行)》,接下来会对银行和资产管理行业带来什么样的影响?其他行业是否有机会参与?

刚过去的周六,8月高顿FRM金融风险管理沙龙邀请500强中资金融集团结构化产品经理Figo.Ng来到现场为大家进行分享。

Figo老师认为,债转股对暂时处于财务困境的优质企业去杠杆,轻松上阵有很大的帮助。同时也能够帮助银行也能够降低不良率,减少准备金拨备的压力,使得运营更健康。从理论上来讲,银行可以采取『直转』的模式,即银行直接设立专营子公司。但由于监管的规定,股权由于风险不确定性较高,风险准备金计提为投资金额的12.5倍,对银行资本要求较高,因此可执行性低。

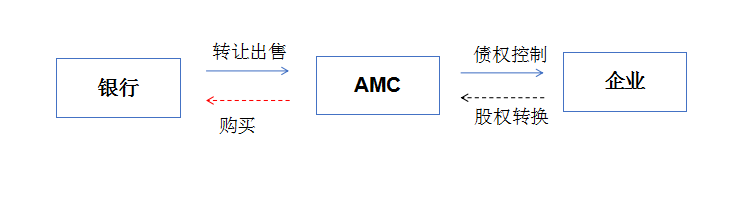

因此在1999年的我国采取了『银行-AMC-企业』的模式执行的债转股确实能够帮助企业和银行减负,保护了当时的中国经济。但AMC接收银行不良资产后,以直接出让为主的退出方式影响了一些企业的运作。另外这个模式有潜在的『明股实债』风险,可能不能让企业真正脱困。

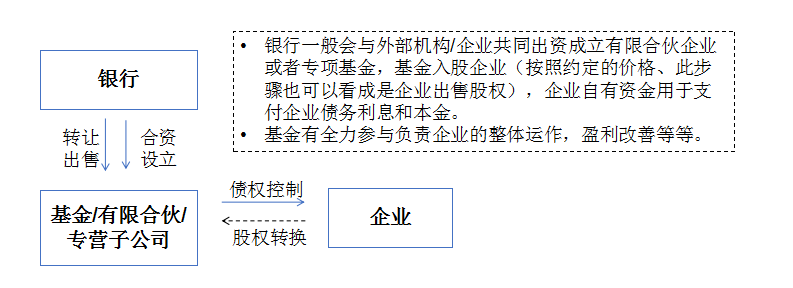

而实际上,债转股的执行除了银行『直转』和『银行-AMC-企业』的模式外,还有『银行-基金-企业』的方案。

这种方式在国外已经很流行,不少知名的秃鹫基金就是以『债转股』为主要的投资手段。与通过AMC直接出让股权或资产的方式不同,这一模式下基金公司有权参与负责处理,他们有能力参与到企业的运作中,帮助企业转危为机,让优质企业避免被“贱卖”的风险。

而在2014年末,中国总债务占GDP比重达217.3%,超过了境界线,因此债转股的方案再次被提出,而新的执行指引和监管规定也在近期完成。

本次新规除了AMC模式之外,也放开了上述的『银行-基金-企业』的模式,鼓励银行直接设立专营子公司,用洁净资金参与执行债转股。除此之外,Figo老师认为这一规定让不少以股权投资为主的私募基金有更多机会参与到这一次的债转股上,而他们对企业的管理经营及合理退出方面的经验也值得银行专营子公司借鉴。

另外,在新规下,Figo老师建议大家,在做业务的过程中,有两个风险管控节点需要注意:

第一,务必进行严格的尽职调查,理清企业的债权和股权关系,避免在接收企业股权之后还『顺道』接收了企业的隐性债务。

第二,需要对执行债转股的资金进行穿刺,确定每一笔资金的真实来源。避免违规,造成大规模的信用风险事件。

活动结束后,Figo老师还与现场的学员进行了互动交流,进行业务及FRM学习方面的交流。

『高顿金融风险管理沙龙』是有高顿教育FRM主办的金融、风险管理实务分享活动,每月邀请行业专家进行业务分享与交流,想要现场参与或观看实况录像了解更多风控实务分享,请关注微信公众号“FRM金融风险管理师”(gaodunfrm)。

声明丨本文由高顿教育FRM培训中心(frm.gaodun.cn)整理发布,内容采访自高顿教育2017线下沙龙活动“新版债转股,是去杠杆大招!也是风控新挑战!”,转载或引用请注明出处。点击查看高顿金融风险管理沙龙知识集锦,了解债转股新规政策。

>>>>新版FRM一二级内部资料扫码免费领!【精华版】

FRM债转股杠杆风控

热门搜索

猜你喜欢换一批

- FRM考生注意:银行风控工作体验分享!

- FRM考试内容实用吗?对风控工作有用吗?

- 风控行业是做什么的?哪些证书对进入风控行业有帮助?

- FRM干货分享:银行卡风控是怎么回事?

- 一行两会发文强化金融科技监管风控人才获垂青

- 提防“灰犀牛”金融风险管控工作要到位!

- 金融行业风控岗位怎么样,现在考FRM人多不多?

- 做风控怎么样?金融风控人才短缺,让猎头疯狂挖角!

- 亚洲金融危机二十年,风控成行业核心,人才需求吃紧!

- 女生做风控好不好,为什么女生适合做风控(Risk)?

考

试倒

计

时

试倒

计

时

距离下次FRM考试

还剩

{{GetRTime1}}

天

重要提醒

- 24年5月11日-17日是FRM一级考试时间

- 24年5月18日-22日是FRM二级考试时间

- 23年12月1日:FRM23年5月FRM考试【早鸟价报名阶段】开始

- 24年2月1日:FRM23年5月FRM考试【标准价报名阶段】开始

- 24年4月21日:FRM23年5月FRM考试【考位选择】截止

热门阅读换一换

- 12023frm百度网盘,这些资料你有吗?

- 2FRM历年通过率高吗?如何提高FRM通过率?

- 3CFA、FRM、CPA都值得考吗?

- 4高顿FRM资料全分享:2023年全新FRM备考教材分享(附视频)!

- 5大学生考哪些国际证书比较好?FRM,CFA还是acca?

- 6FRM复习资料全部汇总:了解FRM入门、复习、练习所有教材!

- 7一份在职备考FRM的复习安排!

- 8FRM考试费用一般是多少,考完两级得花多少钱!

- 9备考FRM考试,别人只要3个月,我却花了一整年!

- 10CFA和FRM都考有用吗,难度大不大?

- 112020年11月FRM报名将在10月15号截止!

- 122023年5月FRM一级备考,很实用的复习方法!

- 13【新手必看】2020年FRM考试报名费用各类细节问题汇总答疑

- 14重要通知:2021年FRM考试改革,FRM考试改为机考模式!

- 15CFA和FRM,我是不是要都考?

- 16经验分享:21岁金融系女生高分考过FRM,干货分享!

- 17报完FRM考试后能延期考试吗?如何延期?

- 18金融风险是做什么的,有必要考FRM(金融风险管理师)吗?

- 19什么是机器学习

- 20什么是风险效应

- 21债券结算代理业务是什么

- 22本票关系是什么

- 232023年frm一共几级

- 24什么是信用卡呆账核销

- 25FRM报名怎么交费

- 26企业特有风险是什么

- 27国际贸易学是什么

- 28考完frm一级是不是一定要考二级

- 29低风险扩张理论是什么

- 30什么是出口收汇风险